Você sabia que é possível abater parte de suas contribuições para planos de Previdência Privada da

base de cálculo do Imposto de Renda?

Quais os requisitos para que eu possa desfrutar deste benefício? Para desfrutar deste benefício tributário, é necessário que você respeite as seguintes condições listadas abaixo:

• Ser contribuinte ou aposentado pelo INSS ou RPPS.

• Realizar contribuições para planos da modalidade PGBL.

• Realizar a declaração de Imposto de Renda na forma completa.

• Respeitar o limite máximo de contribuição de 12% de sua Renda Bruta Tributável para abatimento da base de cálculo de IR.

Mas o que é um plano PGBL?

Para investir em Previdência Privada, o investidor deve definir três características para os seus planos:

Tipo do Plano (PGBL ou VGBL), Tributação Incidente (Progressiva ou Regressiva) e Fundo de Investimento

escolhido para rentabilizar os recursos aportados. Um Plano Gerador de Benefício Livre (PGBL) é um

plano de Previdência Privada que tem como objetivo a acumulação do valor investido.

A especificidade deste plano é que, no momento de resgates ou contratação de renda mensal o investidor terá incidência de Imposto de Renda sobre o valor total resgatado (Valor Investido + Rendimentos). Caso o participante escolha receber seu capital através de renda mensal, o IR será cobrado sobre o valor total da renda.

Nesta modalidade de plano, o investidor pode deduzir de sua base de cálculo de IR os valores contribuídos em Planos PGBL até o limite de 12% de sua renda bruta anual tributável. Com esta dedução, o investidor passa a possuir uma vantagem tributária, pois pode reduzir seu imposto a pagar ou aumentar seu valor a restituir na declaração anual de IR Pessoa Física.

Abaixo, podemos ver o impacto direto que a contribuição para um plano PGBL pode ter para a redução da base tributável. É importante se atentar que o percentual dedutível pela tabela simplificada é de 20% sobre a base de cálculo do imposto, valor limitado a R$16.754,34.

Caso o investidor possua Renda Bruta Tributável Anual de R$ 200.000,00 e opte por realizar a declaração de seu IR pela Tabela Simplificada, este cliente terá seu abatimento limitado a R$ 16.754,34.

Em comparação, caso este mesmo cliente opte pela Declaração Completa e contribua 12% de sua Renda

Bruta Tributável (R$ 24.000,00) para um plano PGBL, sua Base Tributável será R$7.245,66 menor do que

com a Tabela Simples de IR, isto sem considerar a possibilidade de também deduzir as contribuições

realizadas para o INSS na Forma Completa.

Como sei qual é a minha Renda Bruta Tributável?

Em seu informe de Rendimentos, você pode ver qual é a sua Renda Bruta Tributável no Quadro 3

(Rendimentos Tributáveis, Deduções e Imposto sobre a Renda retido na fonte), Linha 1 (Total de Rendimentos, inclusive férias), conforme exemplo abaixo:

No momento de declaração do Imposto de Renda, no software da Receita Federal, você precisa somente

inserir a sua Renda Bruta Tributável e o valor da contribuição para os Planos PGBL, que o cálculo dos

12% dedutíveis já é gerado automaticamente.

O valor contribuído a maior dos 12% para planos PGBL, será, portanto, desconsiderado para dedução da base de cálculo do IR.

Dependentes: Se você tiver dependentes, pode deduzir até R$ 2.275,08 por dependente.

É importante notar que são definidos como dependentes as seguintes pessoas: companheiro com relação há mais de cinco anos ou com quem o declarante possui um(a) filho(a); filho(a) ou enteado do declarante (a) até a idade de 21 anos; dependentes com incapacidades físicas ou mentais para o trabalho (não limitado por idade); filho(a) com até 24 anos que estejam cursando escola superior ou técnica e parentes (pais e avós) que cujos rendimentos são inferiores a R$ 22.847,16.

Educação: Dedutíveis até o limite de R$ 3.561,50, podem ser dedutíveis tanto se as despesas forem próprias ou dos dependentes. São considerados gastos dedutíveis de educação os seguintes gastos:

gastos com escola (ensino infantil, ensino fundamental e ensino médio), educação profissional (ensino técnico e tecnológico) e educação superior.

Saúde: Não há limite para dedução de IR. São definidos como gastos médicos os seguintes gastos:

consultas (com médicos ou dentistas), exames e serviços de radiologia, sessões de fisioterapia e

psicólogos, dentre outros.

Pensão Alimentícia: Para que a pensão possa ser deduzida de sua declaração de IR é necessário que

esta seja paga em decorrência de cumprimento de decisão judicial ou escrituração pública. Não há

limite de dedução para o pagamento de pensão, porém, ao deduzir a pensão de sua própria

declaração, seu beneficiário incorrerá na tributação dos rendimentos recebidos.

Doação: Dedução limitada a 6% do Imposto de Renda devido. Englobam doações para os fundos controlados pelos Conselhos Municipais, Estaduais e Nacional dos Direitos da Criança e do Adolescente.

Se você possui algumas destas despesas alinhadas à contribuição de 12% para um plano PGBL, você

pode usufruir de vantagens tributárias significativas. É importante se atentar que o percentual dedutível

pela tabela simplificada é de 20% sobre a base de cálculo do imposto, sendo que este valor é limitado a R$16.754,34.

O mar está para peixe com o Global BDR

Imagine se você fosse sair para pescar. Equipamentos a postos e olhar atento para garantir a pesca do dia. Gostaria de ter à disposição um mar de oportunidades com peixes variados ou se contentaria em pescar em um aquário minúsculo com poucas espécies? Certamente responderia sem pensar que a primeira opção parece a mais coerente. E é assim com os investimentos. Ter boas oportunidades e com menor risco significa aumentar a proteção aos seus investimentos com a possibilidade de bons lucros.

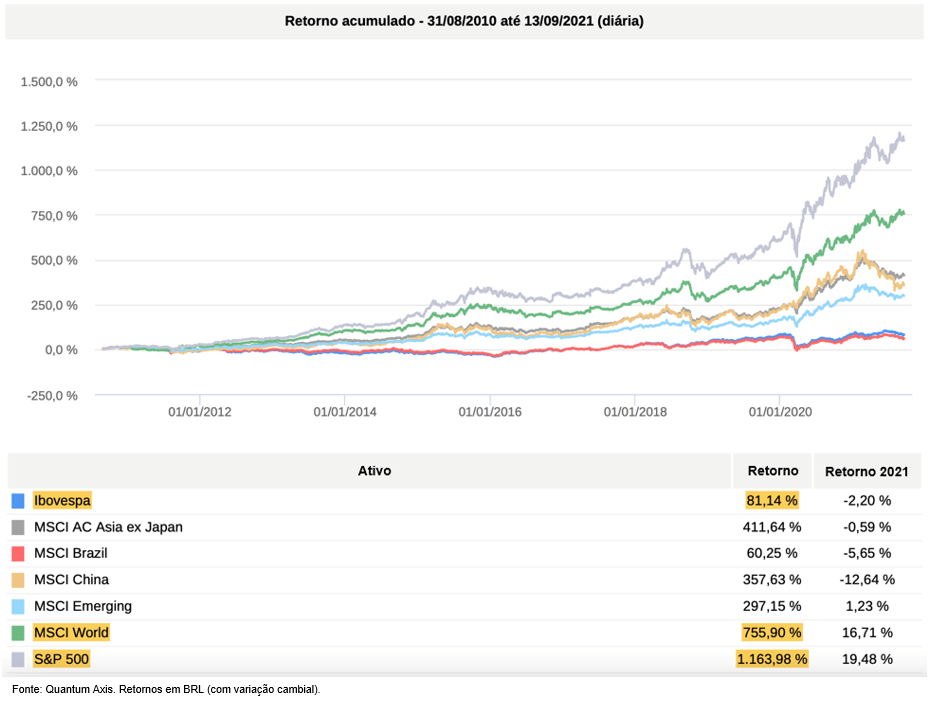

Esta é a proposta do recém-lançado fundo da XP Investimentos, em parceria com o Morgan Stanley Investment Management no Brasil, instituição financeira americana que existe desde 1975. Com uma estratégia que já carrega há 13 anos no exterior, o Global BDR Advisory FIC FIA pesca justamente novas oportunidades de empresas listadas mundo afora , diferentemente dos demais fundos que ficam restritos ao “aquário” da B3. Em proporções, seria como optar por 57 mil alternativas de companhias, ao contrário das 400 listadas na Bolsa brasileira.

Expor seu capital às oportunidades lá fora é ter acesso a um volume negociado imensamente maior, assim como a liquidez. É também ter passe livre para internacionalizar seu dinheiro, que lá fora acaba sendo pouquíssimo influenciado pelos fatores relacionados à economia local.

Apesar de existir há menos de um mês no Brasil, o Global BDR já possui uma estratégia bastante consolidada no exterior. Com uma carteira concentrada em 20 empresas v.s. o índice de referência MSCI World com 1559, o fundo tem como premissa ter poucas e boas empresas sob sua administração em diferentes setores, incluindo os ligados ao consumo discricionário, como bebidas, moda, perfumes, cosméticos e joalheria. Nomes como o grupo LVMH, o maior conglomerado de marcas de luxo do mundo, Ferrari, Alibaba e Microsoft fazem parte desta lista.

As 10 principais posições representam mais de 65% da estratégia do Global BDR, que possui um horizonte voltado ao longo prazo (de 2 a 3 anos mínimos).

Para quem busca algo novo no mercado, a maré é boa! Com apenas R$ 100 é possível investir no fundo, que oferece resgate em até três dias. O Morgan Stanley IM oferece também, por meio da plataforma da XP Investimentos, uma versão hedgeada do fundo e outra exposta ao dólar.

O Global BDR já possui R$ 5 milhões investidos aqui no Brasil e ultrapassa os US$ 3 bilhões no exterior. O fundo tem duas alavancas de retorno: a primeira é relacionada com a análise de fatores, ou seja, busca-se identificar qual estilo – Valor, Crescimento ou Qualidade – deve ter mais catalizadores positivos nos próximos 12 a 18 meses, e a segunda tem a ver com a seleção de ações que refletem tais estilos para compor o portfólio.

Vale lembrar que um fundo BDR é aquele que abre as portas para que você invista no exterior mesmo estando no Brasil. Trata-se de um fundo composto por certificados que representam ações – os BDRs – emitidas por empresas em outros países, mas que são negociadas no pregão da B3. Ou seja, com ele você tem a possibilidade de navegar em mares nunca antes desbravados, diversificando sua carteira, reduzindo a exposição do seu dinheiro ao chamado risco-Brasil e de uma forma simples, sem precisar abrir uma conta no exterior.

Boa pescaria!

Quem somos

Serviços

A WIT Invest - Agente Autônomo de Investimentos Ltda. é uma empresa de agentes autônomos de investimento devidamente registrada na Comissão de Valores Mobiliários, na forma da Resolução CVM 16 2021. A WIT Invest - Agente Autônomo de Investimentos Ltda. atua no mercado financeiro credenciada à XP Investimentos CCTVM S/A, o que pode ser verificado através do site da CVM ou através do site da ANCORD. Na forma da legislação da CVM, o Agente Autônomo de Investimento não pode administrar ou gerir o patrimônio de investidores. O Agente Autônomo é um intermediário e depende da autorização prévia do cliente para realizar operações no mercado financeiro. O investimento em ações é um investimento de risco e rentabilidade passada não é garantia de rentabilidade futura. Na realização de operações com derivativos existe a possibilidade de perdas superiores aos valores investidos, podendo resultar em significativas perdas patrimoniais. Para informações e dúvidas, favor contatar seu Agente Autônomo de Investimentos. Para reclamações, favor contatar a Ouvidoria da XP Investimentos no telefone nº 0800 722 3730.